2020以来,海外投资行业面临前所未有的挑战,相信各位从业人员也感到了压力,熊猫出国投资专家也一直在努力探索行业的出路在哪里。

全球金融投资机会展望

2020年,疫情给全球经济带来前所未有的冲击,我们见证了“美股10天内四次熔断暴跌”、“美元兑人民币汇率破7”等种种“名场面”,对此,全球央行祭出超级宽松的货币政策,刺激资产价格连创新高,“日本股市重回30年新高”、“美股在再创历史新高”、“比特币冲破5万美元大关”,全球资产市场整体保持高位震荡,在此错综复杂的大变局下,我们看到了以下三个机会:

01欧洲的机会

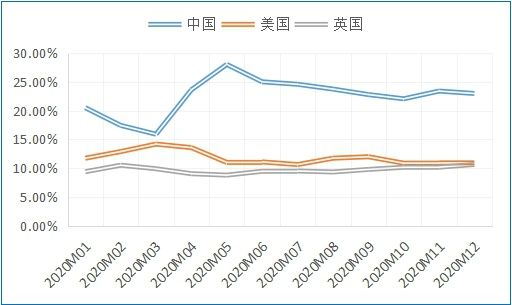

中美欧的关系如何发展,对未来的国际形势和投资者来说都是至关重要的。欧盟统计局2月15日发布的数据显示,2020年欧盟27国与中国货物贸易在疫情中逆势双向增长,中国首次取代美国成为欧盟最大贸易伙伴。2020年底,双方如期完成中欧投资协定谈判,为中欧未来的相互投资提供更大的市场准入、更高水平的营商环境、更有利的制度保障。

欧盟2020年进口来源国占比变动情况

数据来源:欧盟统计局

反观中美关系却没这么乐观。美国前政府给中美关系埋了太多“雷”,中美国际地位冲突,贸易战延续,关系日益复杂化。相比之下,中欧不断深化经贸合作,双边贸易规模稳步扩大,这也是深化欧洲业务布局、把欧洲变成刚需的机会。要抓住这个机会,我们可以从以下两方面来看:

一方面要做的是提升房产品质,将欧洲房产品质化、精细化。另一方面,最新QS世界大学排名中,中国大陆地区的前200名大学一共有7所,但是中国优秀的国际中学却屈指可数,所以针对中国优秀的国际中学教育比中国优质大学更稀缺,针对低龄留学教育也将是欧洲业务的一大机会。

02通胀的机会

2021年是美元与黄金脱钩的第50年,1971年,美元放弃金本位、全球美元体系解体,当美元价值开启重置,欧美所有货币出现加速贬值的过程,全球资产也进入长期通胀。

2020年疫情爆发,美国开启了疯狂的“印钞”救市计划,先后推出规模达2.3万亿美元、1.9万亿的美元刺激计划,主要发达国家也都开始疯狂印钞,这一系列历史上罕见的大规模“放水”将涌向全世界,新一场的通货膨胀、上涨周期将要开始了……

随之而来的,全球核心资产的价格势必将迎来一波水涨船高。面对通胀的压力,手中的现金将大幅度贬值,为了抵御这种压力,配置全球核心大城市的资产将成为很多投资者的选择。

日本为应对疫情也在大规模施行货币宽松政策,股市接连上演“重拾被遗忘的30年”。调查显示,日本楼市和股市有着非常强的正相关。一般来说,股市往往会先于楼市作出涨跌反应,所以股市在短期内的大幅度波动,房价却不会立马跟上,相对更稳,所以这对日本楼市也是一个强劲的利好信号。受日本长期稳定的低利率影响,日本投资房产的回报也愈加明显。另一方面,如果日本奥运会顺利举办,那2021年之后日本经济将会快速换挡,加速增长。

03全球资产配置的机会

当前局势下,分散投资的重要性不言而喻,长期来看,通胀普遍存在于每一类货币,不同货币之间的汇率也是持续波动,这些是无法预测的,所以投资者只能尽量增加资产中的货币种类以对冲单一货币的风险,这也为行业带来巨大机遇。

2021年全球资产配置趋势和机会分析:

美元加息预期强

10Y美债收益率上行

美元走强/人民币走弱

美元作为大家在做全球资产配置需要参考的重要标尺,虽然目前比较低迷,但是长期来看,以美元进行全球配置也是可以考虑的。

很多优质的基金通常参与门槛会比较高,且不对个人投资者,只面向于机构投资者开放,美元母基金的形式则能够有效降低投资门槛,且能够争取到更加优惠的费率条款,帮助普通投资者享受优秀基金的回报,提高流动性,缩短投资锁定周期。

股市

美股处于历史高位,危险性比较高

中国和香港股市存在机会

债券

随时债券收益率上行,债券价格下跌;

利率上行,债券风险加大

大宗商品

通胀逾期很强,大宗商品继续上涨

地产

通胀预期和利率上行的综合作用,全球房产继续上行

cambrian.render('tail')

时间:2021-03-22